保険を見直すにはいくつかのポイントがあります。

保険を見直すにはいくつかのポイントがあります。

その重要な見直しポイントについてご紹介いたします。

保険を見直す5つのポイント

学生の時とは違ってたくさんの責任が発生してきます。

保険に加入するのも家族や他の人に迷惑をかけないための責任のひとつです。今までは両親が生命保険を掛けてくれた方がほとんどではないでしょうか。まだ独身で扶養家族がいなければこのタイミングでは大きな死亡保障は必要ありません。しかし、病気等で療養中の親や兄弟等がいて扶養をしていかなければならない場合には、ある程度大きな死亡保障が必要ですが、特別な事情がなければ死亡保障は将来の死後の整理資金分(お墓代や葬儀費用等)を終身保険等で200万円から500万円位加入すれば十分でしょう。終身保険に、若い年齢から加入すると掛け金も安く準備できます。

また、結婚をした際には、その終身保険をベースに残し、追加で掛捨ての定期保険や収入保障保険等を準備すれば、保障の見直しがスムーズにできるようになります。

〇 医療保障の見直し

医療保障もしっかり準備していきましょう。保障期間が「終身」ある医療保障を準備し、保険料が途中で上がることがないようにしておくと安心です。 病院の治療現場に合わせて医療保険も保障内容が進化していきます。10年、20年経過すると、病院の医療技術もかなり進歩します。それに対応できるよう医療保険も進化していくので、将来見直しをすることも視野にいれ検討していくも必要でしょう。

結婚をすると今までの生活とは大きく違ってきます。独身時代に加入していた保険をそのまま継続した場合、必要保障額に不足が発生してくるケースが多く見られます。

配偶者が専業主婦なのか、夫婦で共働きなのかによって準備する死亡保障の金額も大きく変わってきます。それぞれの家庭に合った保険プランを準備していく必要があります。

また、独身時代に加入した保険を継続する場合には、「死亡保険金の受取人」や「指定代理請求人」がそれぞれの親に指定してある場合がほとんどですので、受取人等を「親」から「配偶者(妻や夫)」に変更しましょう。死亡受取人を変更しないで親の受取になったままの契約で、もし万が一配偶者が死亡した場合には、配偶者は1円も受け取ることができません。

生命保険の死亡保険金は「固有の財産」といって、預貯金のように配偶者に案分した権利があるという性格のものではありませんので、その点もしっかり変更していきましょう。「誰のために加入している保険」なのかを考えるのもとても重要です。

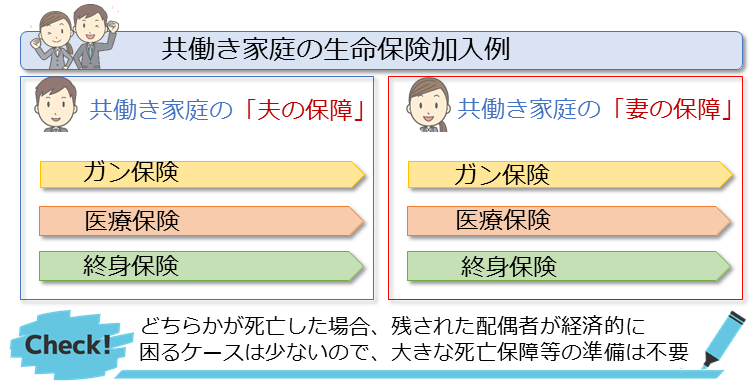

〇 共働きの家庭での生命保険

特別な事情がない限りは大きな死亡保障は必要がありませんので、死後の整理資金(お墓代や葬儀費用等)として、夫婦でそれぞれが終身保険等で、200万円~500万円位の保険が準備できれば十分と考えられます。

医療保障については、夫婦でお互いにしっかり準備していきましょう。特に妻の場合、妊娠、出産に関する治療で医療保険を利用するケースが想定されます。切迫早産での安静入院や、帝王切開での出産など。1人目の子どもが帝王切開で出産の場合、多くの方が2人目の出産も帝王切開となりますので、女性特有の病気に手厚い医療保険の準備は重要となります。

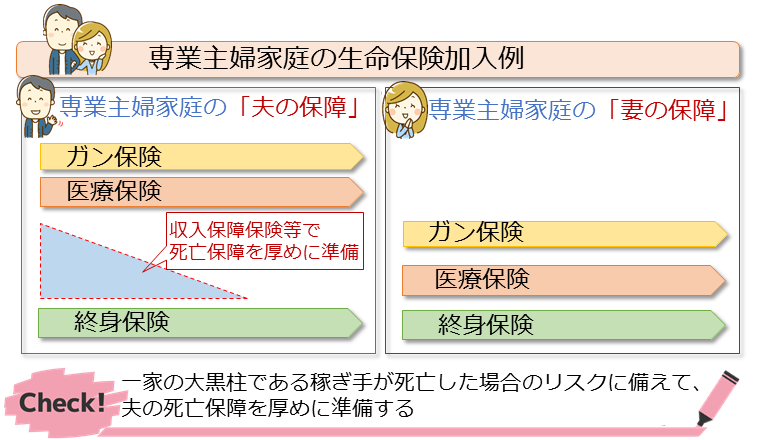

〇 専業主婦家庭での生命保険

専業主婦家庭の場合、夫に対してある程度の死亡保障の準備が必要です。一家の大黒柱である稼ぎ手が死亡した場合、すぐに妻が仕事に復帰できるか分からないのと、復帰できたとしても安定した収入が確保できるとは限りません。そのためにも必要保障を確認し、不足分の死亡保障をしっかり準備しましょう!

専業主婦の妻に対する死亡保障ですが、不要という考え方もありますが、統計的には女性の方が長生きですので、将来子どもがいた場合、金銭的に負担をかけないためにも死後の整理資金として、200万円から500万円位の保障を準備していきましょう。

医療保障については、共働き家庭と同じ考え方です。

子どもが誕生したタイミングでは、万一に備える必要保障額が大きくなります。子どもが成人するまでの生活費や教育費等、夫婦ふたりの時とは違ってかかる費用がかなり大きくなってきます。

私立幼稚園に3歳から入園し、小学校、中学校、高等学校が公立、大学が私立の文系に進んだとすると約1,300万円の教育資金が必要になります。

(日本政策金融公庫 平成27年教育の負担実態調査より抜粋)

子どもが2人に場合は単純に倍の金額が必要となります。

(子どもにかかる教育資金についてはこちら)

大黒柱である人に万が一があった場合、残された配偶者には、この負担が重くのしかかってきます。また子どもに不自由な思いをさせることなく育て上げるためにも死亡保障の増額や追加加入による保険の見直しは必要となります。増額や追加加入する死亡保障を検討する際には、必要保障額の計算が必要になってきます。

〇「ライフステージごとの必要保障額の推移」

以下の図は必要保障額の推移を表したものです。

「就職」→「結婚」→「子どもの誕生」→「子どもの独立」→「セカンドライフ」の順に進んでいきますが、やはり「子どもの誕生時」が必要保障額のピーク時になります。

子どもが独立後は、自分のため、夫婦2人ための生活に移っていきますので、大きな保障は不要となります。

〇 必要保障額を確認する

子どもが18歳になるまでは公的な保障で「遺族基礎年金」が給付されます。社会保障も準備されているので、残された遺族が生活していくにはどれ位の資金が必要なのか、必要保障額をきちんと算出し、死亡保障の金額を考えていきましょう。

〇 死亡保障見直し例

見直し例で多いのが「掛捨てタイプの定期保険」や「収入保障保険等」での保障の準備です。

定期保険や収入保障保険を活用することによって、比較的安価に大きな保障を準備することができます。全く死亡保険に加入していない場合には、必要保障額を算出しあらたに加入していきましょう。

現在、死亡保険に加入している場合には、どれくらい保障が足りないか計算し、不足分を追加で増額するか、特約で定期保険特約がセットされている場合は、特約部分を解約し、収入保障保険をあらたに新規加入していく方法もあります。

特約の解約にあたっては、あらたな保険料の金額や解約のリスクをしっかり確認したうえで行っていきましょう。

住宅を購入する際は多くの方が住宅ローンを借りて購入していきます。

住宅ローンを組んだ場合、団体信用生命保険(団信)に加入するのが一般的です。団信に加入すると、住宅ローンを借りた人が死亡したり、高度障害で一定状態になった場合には、残りの住宅ローンは生命保険(団信)で返済されます。遺族は住宅ローンの支払いが以降不要となり、その住宅に住み続けられます。

住宅購入前に加入している死亡保険は、賃貸住宅で生活をしている条件で、毎月の家賃分を死亡保障の金額に上乗せして設定しています。、住宅購入時に団信に加入して、以降住宅ローンを組んだ人に万が一の事が発生した場合には、住宅ローンは相殺されますので、ローンの残額分は保険金額がオーバー気味になるので、その分は削減し、見直しを行う必要があります。人生で一番大きな買い物をした際には、2番目に大きな買い物といわれる生命保険も是非見直しましょう。

死亡保険の見直し方法

団信の加入で見直しができるのは一般的には死亡保険です。

2つのおもな見直し方法

見直し例①・・「終身保険」+「定期保険特約」で構成されているプランの場合には、「定期保険特約部分」を加入した団信とすり合わせ、不要と思われる保障額を減額していきます。

見直し例②・・「終身保険」+「定期保険特約」で構成されているプランの場合には、例①の減額以外に、思い切って「定期保険特約」をすべて解約し、あらたに「収入保障保険等」を加入する方法です。

特約の解約とはいえ、減額の方法と比較し、今後の払込保険料や解約によるリスクをしっかり確認したうえで、行っていきましょう。

どちらのプランにも言える事ですが、保障の見直しについては、住宅購入前に適正な額の死亡保障を準備していることが前提です。

多めに加入していた場合には、購入時にしっかり調整できますが、購入前の保障額が本来必要な保障額より少なかった場合には、見直しがあまりできない場合もあります。

「必要保障額」をしっかり把握できないとせっかくの見直しも無駄になってしまいますので、見直しの際は十分注意していきましょう。

子どもが独立した後も、よく分からずそのままの保障内容となっているケースも多く見られますが、必要がない保障であれば、早めに見直しを行い、見直しによって浮いたお金は老後の資金として準備していきましょう。

〇 死亡保障の見直し例

死亡保険での見直し例で多いのが、主契約の終身保険に付加されている「定期保険特約部分」の見直しです。

「終身保険」は基本的に見直さずそのまま継続し、定期保険特約を解約していきます。終身保険は一生涯保障の死亡保障が確保できます。

最近の死亡保険のトレンドでは、上記のように、「終身保険」+「定期保険特約」ではない商品もあります。

比較的簡易に見直せるのは上記の方法ですが、それ以外の場合には、内容をしっかり把握したうえで見直しを行っていきましょう。

見直しポイントについてよくある質問

ベストな保険選びは「保険のプロ」にご相談下さい!

経験豊富なファイナンシャルプランナーが無料相談でピッタリの保険選びのお手伝いをいたします。まずは無料保険相談をご利用下さい!